「非課税」と「不課税」。この二つの言葉、よく聞くけれど、正直なところ違いがわからない…そんな経験はありませんか?個人事業主として奮闘する中で、税金の問題は避けて通れません。しかし、複雑な税制度に頭を悩ませている方も多いのではないでしょうか。

実は、この「非課税」と「不課税」の違いを理解することは、あなたのビジネスにとって思わぬメリットをもたらす可能性があるのです。国税庁の統計によると、多くの個人事業主が税務処理で躓いており、その中でもこの二つの概念の混同が上位を占めています。

本記事では、10年以上の経理経験を持つ筆者が、「非課税」と「不課税」の違いを、初心者の方にもわかりやすく解説していきます。具体例を交えながら、これらの概念がどのようにあなたのビジネスに関わってくるのか、そして正しい理解がどのように税務管理を改善し、潜在的な節税につながるのかを詳しく見ていきましょう。

この記事を読むことで、あなたは税務に関する基本的な知識を身につけ、自信を持って経理処理を行えるようになります。さらに、税理士とのコミュニケーションもスムーズになり、より効果的なアドバイスを受けられるようになるでしょう。

税金の世界は複雑ですが、基本を押さえれば怖くありません。「非課税」と「不課税」の違いを理解することは、その第一歩なのです。さあ、一緒に税務の迷宮を解き明かしていきましょう!

課税の基本概念

課税とその対象

課税とは、簡単に言えば「税金をかけること」です。消費税の場合、基本的に商品やサービスの販売に対して課税されます。

これは、お菓子作りで例えると、ほとんどのお菓子に砂糖(税金)をかけるようなものです。しかし、中には砂糖をかけないお菓子(非課税)もあれば、そもそもお菓子ではないもの(不課税)もあるわけです。

消費税の役割

消費税は、商品やサービスの消費に対してかかる税金です。これは、国の財政を支える重要な柱の一つです。

消費税は、いわば国という大きな家の「家計費」のようなものです。家族全員(国民全員)が少しずつ負担して、家計(国家財政)を支えているのです。

課税対象となる事業

基本的に、国内における商品の販売やサービスの提供を行う事業は課税対象となります。

例えば:

- 小売業(スーパー、コンビニ等)

- 飲食業(レストラン、カフェ等)

- サービス業(美容院、クリーニング店等)

これらは、消費税という「調味料」がかかる「料理」だと考えてください。

非課税と不課税の違いとは?

「非課税」と「不課税」。この二つの言葉、似ているようで実は大きく異なります。簡単に言えば、「非課税」は法律で税金がかからないと定められているもの、「不課税」は そもそも消費税の対象外のものを指します。

これらの違いを理解することは、個人事業主の皆さんにとって、まるで料理の基本の「だし」と「味付け」を理解するようなものです。どちらも料理には欠かせませんが、その役割は全く異なります。同じように、「非課税」と「不課税」も税務において重要ですが、その性質は大きく異なるのです。

非課税とは何か?

非課税とは、簡単に言えば「本来なら課税対象だけど、特別な理由で税金がかからない」というものです。

具体的には:

- 社会政策的な配慮から課税しないもの

(例:公的医療保険でカバーされる医療{社会保険診療}、学校教育費用{授業料、入学金、他}) - 課税対象になじまないもの(例:金融取引、郵便切手の販売)

たとえば、病院での診療や学校での授業料が非課税なのは、健康や教育という基本的な権利を保護するためです。

不課税とは何か?

一方、不課税は「そもそも消費税の対象外」のものを指します。

具体例:

- 国や地方公共団体等の行う行政サービス(例:パスポートの発行手数料)

- 給与所得者の賃金

- 土地の譲渡、貸付

不課税は、消費税の枠組みの外にあるものです。

非課税・不課税の具体例

非課税の具体例

非課税取引には、社会政策的な配慮や課税技術上の理由から、消費税が課されない様々なものがあります。主な例を詳しく見ていきましょう:

- 土地の譲渡・貸付

- 例:土地の売買、アパートの賃貸

- 理由:土地は消費されるものではなく、価値が減少しないため

- 有価証券の譲渡

- 例:株式、国債、社債の売買

- 理由:金融市場の流動性を確保するため

- 利子・保険料

- 例:預金利子、生命保険料、損害保険料

- 理由:貯蓄や保障を奨励する社会政策的配慮

- 郵便切手・印紙の売上

- 例:切手、収入印紙の販売

- 理由:公的なサービスの一環として扱われるため

- 商品券・プリペイドカードの売上

- 例:百貨店の商品券、電子マネーのチャージ

- 理由:実際の商品やサービスの購入時に課税されるため、二重課税を避ける

- 医療費

- 例:診察料、入院費、薬代(処方箋によるもの)

- 理由:国民の健康を守るという社会政策的配慮

- 福祉・介護サービス

- 例:特別養護老人ホームの利用料、ホームヘルパーの派遣料

- 理由:社会福祉の観点から

- 教育関連

- 例:授業料、入学金、教科書代

- 理由:教育の機会均等を図るため

これらは、消費税という「調味料」をかけない特別な「料理」だと考えてください。社会的に重要で、誰もが平等に受けられるべきサービスには、あえて消費税をかけていないのです。

不課税の具体例

不課税は、そもそも消費税の対象外となる取引です。具体的な例を詳しく見ていきましょう:

- 給与所得者の賃金

- 例:会社員の給料、アルバイトの時給

- 理由:労働の対価は消費ではなく、所得税の対象となるため

- 地方公共団体による証明書発行手数料

- 例:住民票の交付手数料、戸籍謄本の発行手数料

- 理由:行政サービスの一環として扱われるため

- 寄付金や見舞金

- 例:災害時の義援金、香典

- 理由:対価性がなく、自発的な金銭の贈与であるため

- 補助金・助成金

- 例:創業支援の助成金、研究開発の補助金

- 理由:行政による支援であり、商取引ではないため

- 損害賠償金

- 例:交通事故の補償金、製造物責任法に基づく賠償金

- 理由:損害の填補であり、商取引ではないため

- 預り金

- 例:家賃の預り金(敷金・礼金を除く)、保証金

- 理由:一時的に預かるだけで、最終的には返還されるため

- 株式の配当金

- 例:上場企業からの配当金

- 理由:投資の果実であり、消費ではないため

これらは、消費税の「キッチン」に入ってこない「食材」のようなものです。そもそも消費税の計算対象外なので、売上にも仕入れにも計上しません。

実際の業務での扱い

実務では、非課税と不課税を正確に区別し、適切に処理することが重要です。以下、具体的な例を挙げて説明します:

- 不動産業の場合

- 建物の賃貸料:課税

- 土地の賃貸料:非課税

- 取り扱い:建物と土地の賃貸料を適切に区分する必要があります

- 金融機関の場合

- ATM利用手数料:課税

- 預金利子:非課税

- 取り扱い:課税売上と非課税売上を正確に区分する必要があります

- 医療機関の場合

- 診療報酬:非課税

- 医療機器のリース料:課税

- 取り扱い:非課税売上に対応する仕入税額は控除できないため、注意が必要です

- 教育機関の場合

- 授業料:非課税

- 教材販売:課税

- 取り扱い:教育事業と物品販売を適切に区分する必要があります

- NPO法人の場合

- 会費:不課税(ただし、対価性がある場合は課税)

- 寄付金:不課税

- 物品販売:課税

- 取り扱い:活動の内容によって課税、非課税、不課税を適切に区分する必要があります

これらの例は、様々な「料理」(取引)に対して、適切な「調味料」(税金)を使い分ける必要があることを示しています。間違えると、過剰な税負担や税務調査のリスクにつながる可能性があるので、注意が必要です。

非課税と不課税の区別は、時として難しい場合もあります。不明な点がある場合は、税理士や税務署に相談することをお勧めします。正確な税務処理は、健全な事業運営の基礎となりますので、事業者は取引を正確に分類し、適切に税務処理を行うことが大切です。

非課税の対象とその要件

非課税と免税の区別

「非課税」と「免税」、似ているようで実は大きく異なります。

- 非課税:消費税がかからない取引

- 免税:一定の条件下で消費税が免除される取引

これは、料理で例えると以下のようになります:

- 非課税:そもそも砂糖(消費税)を使わないレシピ

- 免税:通常は砂糖を使うけど、特別な日は砂糖なしで作るレシピ

具体例として、「免税店」があります。一定額以上の購入をした海外旅行者に対して、消費税を免除するのです。

非課税となる資産

非課税となる主な資産には以下のようなものがあります:

- 土地(借地権等を含む)

- 有価証券・支払手段

- 商品券等

- 郵便切手類

- 物品切手

これらは、消費税の「お菓子作り」で言えば、「砂糖をかけない具材」のようなものです。

社会政策との関連

非課税制度は、社会政策と密接に関連しています。例えば:

- 医療費

- 教育費

- 福祉サービス

これらが非課税なのは、社会の基盤となる重要なサービスだからです。政府が「この具材には砂糖(消費税)をかけない」と決めているようなものですね。

不課税の対象とその要件

不課税についての判例

不課税に関する判例は少ないのですが、重要な例として「臨時的な収入」があります。

例:災害見舞金、香典

裁判所は、これらの収入は「対価性がない」として、消費税の対象外(不課税)と判断しました。

これは、料理で言えば「レシピに載っていない食材」のようなものです。そもそも調理(課税)の対象外なのです。

不課税となる役務

主な不課税の役務(サービス)には以下のようなものがあります:

- 公的な行政サービス(住民票の発行など)

- 給与所得者の労務提供

- 組合費、会費

これらは、消費税の「レストラン」で言えば、メニューに載っていない特別なサービスのようなものです。

国外との関係

国外取引も基本的に不課税となります。例えば:

- 国外で提供されるサービス

- 輸出取引

これは、日本の消費税という「調味料」を、海外の「料理」にかけないということです。

税理士の観点から

実務での注意点

税理士の立場から見ると、非課税と不課税の区別は非常に重要です。

- 非課税取引:売上に消費税はかからないが、仕入れの消費税は控除できない

- 不課税取引:そもそも消費税の計算に含めない

これは、料理で言えば:

- 非課税:砂糖なしで作るけど、材料費は通常通りかかる

- 不課税:そもそもメニューにない料理なので、材料費の計算もしない

税理士法人の役割

税理士法人は、複雑な税務処理をサポートする重要な存在です。彼らは:

- 正確な税務処理のアドバイス

- 税務調査への対応

- 節税対策の提案

を行います。これは、プロの料理人があなたの「税金料理」を手伝ってくれるようなものです。

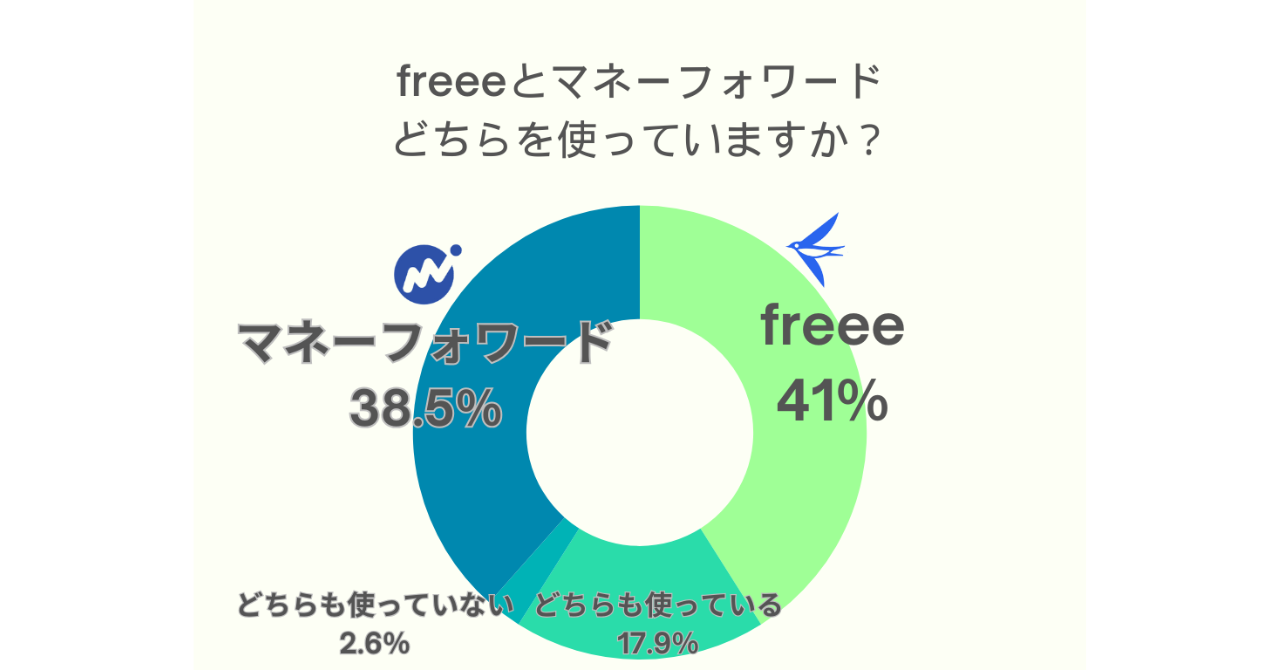

クラウド会計との関連

最近では、クラウド会計ソフトが普及し、非課税・不課税の処理も容易になっています。

例えば:

- 自動仕訳機能

- 消費税計算の自動化

- リアルタイムでの税額確認

これは、スマート家電で料理をするようなもの。基本的な設定さえすれば、難しい計算は機械が自動でやってくれるのです。

クラウドの会計ソフトについてはこちらの記事↓も参考にしてみてください。

非課税と不課税の計算方法

税額の算出方法

消費税の計算は基本的に以下の通りです:

- 課税売上高 × 税率 = 売上に係る消費税

- 課税仕入高 × 税率 = 仕入れに係る消費税

- 売上に係る消費税 – 仕入れに係る消費税 = 納付税額

ここで重要なのは、非課税取引は1と2の計算に含まれず、不課税取引はそもそもこの計算の対象外ということです。

これは、料理で言えば:

- 通常の料理:すべての材料と調味料を計算に入れる

- 非課税の料理:砂糖(消費税)以外の材料は計算に入れる

- 不課税の料理:そもそも計算に入れない

売上高との関係

非課税売上高は、消費税の計算には含まれませんが、事業の規模を判断する際の売上高には含まれます。一方、不課税取引は売上高にも含まれません。

例えば、消費税の課税事業者になるかどうかの判断基準となる1,000万円の売上高を計算する際:

- 非課税売上:含める

- 不課税取引:含めない

これは、レストランの売上を計算する際に:

- 非課税メニュー(例:ミネラルウォーター):売上に含める

- 不課税項目(例:チップ):売上に含めない

というようなイメージです。

控除の計算

非課税売上がある場合、仕入税額控除の計算が複雑になります。これは「一括比例配分方式」や「個別対応方式」といった方法で計算します。

これは、料理で言えば、砂糖を使う料理と使わない料理が混在する場合に、砂糖の使用量を正確に計算するようなものです。複雑ですが、適切に行うことで無駄な税負担を避けられます。

以上が、非課税と不課税に関する詳細な説明です。次の章では、この分野の最新動向について見ていきましょう。税制は常に変化していますので、最新情報をキャッチアップすることも重要です。

非課税・不課税の最新動向

国内外の事例

税制は常に変化しており、非課税・不課税の扱いも例外ではありません。

国内の例:

- 2023年10月からインボイス制度が始まり、免税事業者からの仕入れに関する取り扱いが変更されました。

海外の例:

- EUでは、電子書籍の非課税化が進んでいます。これは「本は知識の源」という考えに基づいています。

これらの動きは、料理の世界で新しい調理法や食材が登場するようなものです。常に最新トレンドをチェックする必要があるのです。

税制改正の影響

税制改正は、非課税・不課税の範囲に大きな影響を与えることがあります。

例えば:

- 消費税率の引き上げに伴い、一部の食品が軽減税率(8%)の対象になりました。

- 教育無償化に伴い、高等教育の授業料の非課税範囲が拡大しました。

これは、レストランのメニューが季節によって変わるようなものです。政府の政策によって、「税金」という調味料の使い方が変わるのです。

今後の見通し

非課税・不課税の今後について、専門家は以下のような予測をしています:

- デジタル経済の発展に伴い、新たな非課税・不課税の枠組みが必要になる可能性

- 社会保障制度の変化に応じて、医療・福祉関連の非課税範囲が見直される可能性

- 国際的な税制の調和化により、不課税の範囲が変更される可能性

これは、未来の料理トレンドを予測するようなものです。社会の変化に合わせて、「税金」という調味料の使い方も変わっていくでしょう。

学ぶべきポイントまとめ

理解を深めるための資料

非課税・不課税について理解を深めるためには、以下のような資料が役立ちます:

- 国税庁のウェブサイト:基本的な情報や通達が掲載されています

- 税務の専門書:より詳細な解説や事例研究が載っています

- 税理士会の発行する資料:実務的な視点からの解説が参考になります

これらの資料は、料理でいえば様々なレシピ本のようなものです。基本から応用まで、段階的に学べるのが特徴です。

おすすめの参考書籍

初心者向けのおすすめ書籍をいくつか紹介します:

これらの本は、料理の基本を教えてくれる入門書のようなものです。難しい用語も分かりやすく解説されているので、税務の世界に初めて足を踏み入れる方にぴったりです。

税理士への相談方法

非課税・不課税の問題で困ったときは、税理士に相談するのが一番確実です。相談の際は:

- 具体的な取引内容を整理して説明する

- 関連する書類を用意する

- 自分なりの考えも伝える

ことがポイントです。

これは、料理の先生に新しいレシピについて相談するようなものです。自分の状況をしっかり説明し、プロのアドバイスを受けることで、より適切な「税金料理」ができるようになります。

以上で、非課税と不課税に関する詳細な解説を終わります。税金の世界は複雑ですが、基本をしっかり押さえれば、怖いものではありません。この記事を通じて、皆さんが「非課税」と「不課税」の違いを理解し、より自信を持って事業運営ができるようになれば幸いです。税金は避けて通れませんが、正しい知識を身につければ、むしろビジネスのチャンスにもなり得るのです。頑張って学んでいきましょう!

まとめ:非課税と不課税の理解が事業成功の鍵に

ここまで、非課税と不課税について詳しく見てきました。最後に、この知識がどのように皆さんの事業に役立つのか、簡単にまとめてみましょう。

- 正確な経理処理: 非課税と不課税を正しく理解することで、より正確な経理処理が可能になります。これは、適切な「税金料理」を作るための基本レシピを覚えるようなものです。

- コスト削減: 適切な税務処理により、余計な税負担を避けることができます。これは、無駄な材料を使わずに美味しい料理を作るようなものですね。

- ビジネスチャンスの発見: 非課税や不課税の仕組みを理解することで、新たなビジネスモデルのアイデアが生まれるかもしれません。例えば、教育関連サービスの非課税性を活かした新事業など、可能性は無限大です。

- スムーズな税務調査対応: 正しい知識を持っていれば、税務調査にも自信を持って対応できます。これは、料理コンテストの審査に自信を持って臨めるようなものです。

- 将来の変化への準備: 税制は常に変化しています。基本をしっかり理解していれば、将来の変更にも柔軟に対応できるでしょう。

非課税と不課税の違いを理解することは、単なる税務知識以上の価値があります。これは、ビジネスを成功に導くための重要なツールの一つなのです。

この記事を読んでくださった皆さん、お疲れ様でした。税金の世界は複雑ですが、一歩一歩理解を深めていけば、必ず道は開けます。これからも、常に学び続ける姿勢を持ち、よりよいビジネス展開を目指していきましょう。皆さんの成功を心からお祈りしています!

コメント