減価償却の直接法と間接法。この二つの言葉を聞いて、「いったいどう違うんだろう?」と疑問に思った方も多いのではないでしょうか。実は、この違いを理解することが、企業や個人事業主の会計実務や財務分析において非常に重要なのです。

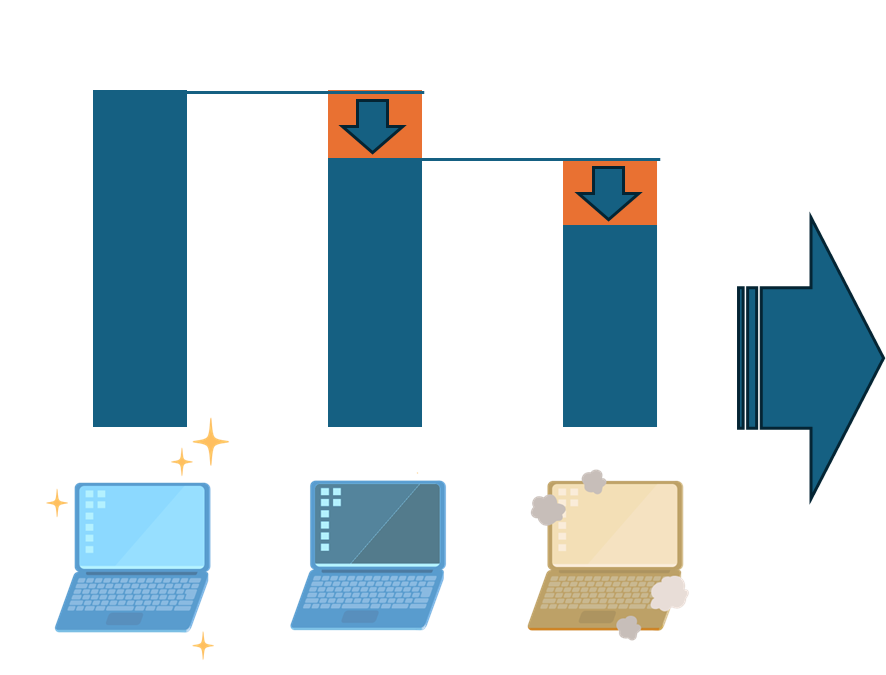

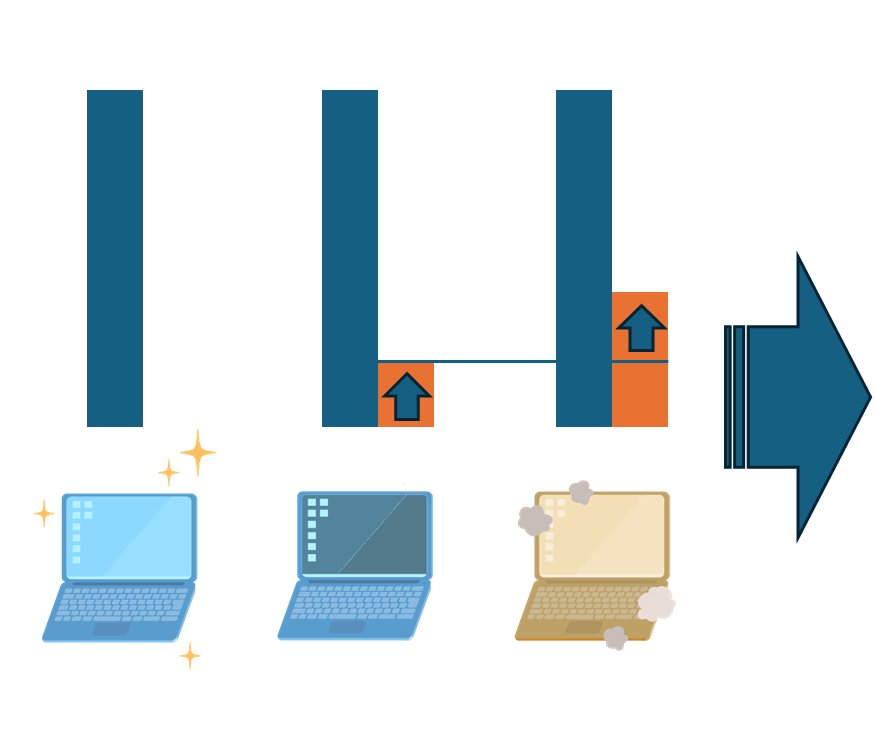

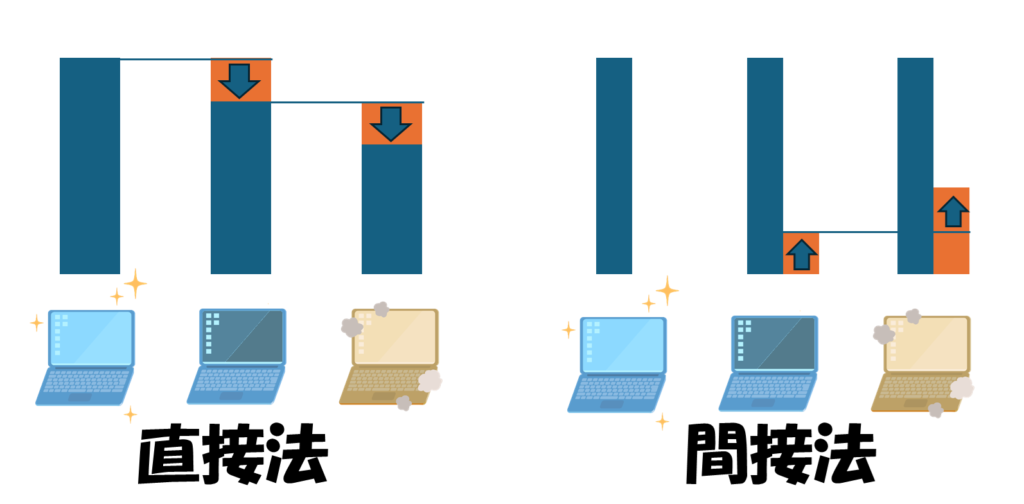

直接法は資産の帳簿価額を直接減額していく方法、間接法は別途引当金勘定を設けて減価償却累計額を記録する方法です。一見似ているようで、実はその影響は大きく異なります。

例えば、1000万円の機械を5年で償却する場合、直接法では毎年200万円ずつ機械の価値を減らしていきます。一方、間接法では機械の価値はそのままに、別途200万円ずつ減価償却累計額を積み上げていくのです。

「えっ、そんなに違うの?」と驚かれた方もいるでしょう。実は、多くの経理担当者や財務アナリストが、この違いに頭を悩ませているのです。

なぜなら、選択する方法によって、貸借対照表の見え方が変わってくるからです。直接法を使えば資産価値がどんどん下がっていくように見えますが、間接法なら元の取得価額がわかりやすく表示されます。

では、どちらの方法を選ぶべきなのでしょうか?それぞれにメリット・デメリットがあり、企業の状況や目的によって最適な方法が変わってくるのです。

この記事では、減価償却の直接法と間接法について、それぞれの特徴や仕訳例、メリット・デメリットを詳しく解説していきます。初心者の方にも理解しやすいように、具体例を交えながら説明していきますね。

この知識は、財務諸表をより深く理解し、ビジネスの意思決定に役立てるために欠かせません。記事を読み進めるうちに、「なるほど、こういう違いだったのか!」と、きっと納得できるはずです。

さあ、直接法と間接法の違いを探っていきましょう。あなたの会社や状況に、どちらの方法がより適しているのか。一緒に考えていきましょう。

減価償却の直接法

特徴

減価償却の直接法は、その名前が示す通り、資産の価値を直接的に減らしていく方法です。この方法では、減価償却費を計上すると同時に、固定資産の帳簿価額を直接減額していきます。

なぜこのような方法を取るのかというと、資産の価値が使用や時間の経過とともに実際に減少していくという考え方に基づいているからなんです。

具体的にイメージしやすいように例を挙げてみましょう。例えば、50万円のパソコンを5年で償却する場合を考えてみてください。直接法では、毎年10万円ずつパソコンの価値を帳簿上で減らしていくんです。まるで、パソコンが年々古くなっていくのを、そのまま数字で表現しているようなものですね。

この方法を使うと、貸借対照表上の固定資産の金額が、取得時から年々減少していくのが特徴です。5年後には、そのパソコンの帳簿価額は1円になります。まさに、パソコンの寿命を数字で表現しているようなものです。

仕訳例

では、具体的な仕訳を見てみましょう。先ほどの50万円のパソコンを例に取ります。

50万円のパソコン(工具器具備品)を購入し、年間10万円の減価償却を行う場合の仕訳は以下のようになります。

1年目の減価償却費の計上:

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 減価償却費 税対象外 | 100,000円 | 工具器具備品 税対象外 | 100,000円 | パソコン 減価償却 |

これにより、工具器具備品の帳簿価額は54万円となります。

| 貸借対照表表示科目 | 金額 |

|---|---|

| 工具器具備品 | 400,000円 |

メリット

直接法の最大のメリットは、資産の現在価値が一目で分かることです。帳簿を見るだけで、その資産が今いくらの価値があるのかが即座に分かるんです。

例えば、3年経過後のパソコンの帳簿価額を見れば、40万円と表示されています。「あ、このパソコン、まだ40万円の価値があるんだな」とすぐに理解できるわけです。

これにより、資産の現在価値の把握が容易になり、資産の買い替え時期の判断や、不要資産の売却判断などに役立ちます。経営者や管理者にとって、素早い意思決定を行う上で非常に便利な方法と言えるでしょう。

また減価償却累計額を別途計算する必要もないので、計算が簡単になるというところもメリットと言えるでしょう。

デメリット

一方で、直接法の主なデメリットは、資産の取得原価が分かりにくくなることです。年々帳簿価額が減っていくので、その資産を最初いくらで購入したのか、帳簿を見ただけでは分からなくなってしまうわけです。

例えば、4年経過後のパソコンの帳簿価額は10万円。この時点で帳簿を見ても、「このパソコン、元々いくらだったんだっけ?」と分からなくなってしまいます。まるで、パソコンの生い立ちを忘れてしまったようなものですね。

これは、資産の利用効率を評価する際や、資産の買い替えを検討する際に不便になる可能性があります。最初の取得価額が分からないと、どれくらい価値が下がったのか、比較が難しくなるからです。

直接法は、シンプルで分かりやすい反面、情報が失われやすいという特徴があるんですね。次は、これと対をなす間接法について見ていきましょう。

減価償却の間接法

特徴

減価償却の間接法は、直接法とは少し違ったアプローチを取ります。この方法では、資産の価値を直接減らすのではなく、別の勘定科目を使って減価償却を記録するんです。

間接法では、固定資産の取得原価はそのままに、「減価償却累計額」という新しい勘定科目を設けて、そこに減価償却費を累積していきます。これは、まるで資産の横に貯金箱を置いて、そこにお金を少しずつ入れていくようなものです。

例えば、先ほどと同じ50万円のパソコンを5年で償却する場合を考えてみましょう。間接法では、パソコンの帳簿価額は50万円のまま変わらず、別途「減価償却累計額」という勘定に毎年10万円ずつ積み立てて行きます。

この方法を使うと、貸借対照表上では固定資産の取得原価と減価償却累計額が別々に表示されます。5年後には、パソコンの取得原価50万円と、減価償却累計額50万円が並んで表示されることになります。

仕訳例

では、具体的な仕訳を見てみましょう。先ほどの50万円のパソコンを例に取ります。

1年目の減価償却費の計上:

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 減価償却費 税対象外 | 100,000円 | 減価償却累計額 税対象外 | 100,000円 | パソコン 減価償却 |

この仕訳は、「減価償却費という費用が20万円発生して、その分を減価償却累計額という勘定に積み立てましたよ」という意味です。パソコン自体の価値は帳簿上変わらず、別の勘定で価値の減少を記録しているんですね。

メリット

間接法の最大のメリットは、資産の取得原価と現在価値の両方が一目で分かることです。貸借対照表を見れば、固定資産の取得原価と、それがどれだけ減価償却されたかが同時に分かるんです。

例えば、3年経過後の貸借対照表を見ると、パソコンの取得原価が50万円、減価償却累計額が30万円と表示されます。「このパソコン、元々50万円で買って、今は30万円分減価償却されているんだな」とすぐに理解できるわけです。

これにより、資産の使用年数や償却の進捗状況が把握しやすくなります。また、減価償却累計額を取得原価で割ることで、償却率も簡単に計算できます。これは、資産の管理や更新計画を立てる際に非常に役立つ情報となります。

デメリット

一方で、間接法の主なデメリットは、資産の現在価値を即座に把握するのが少し難しいことです。現在価値を知るためには、取得原価から減価償却累計額を差し引く計算が必要になります。

例えば、4年経過後のパソコンの現在価値を知りたい場合、取得原価50万円から減価償却累計額40万円を引いて、10万円と計算する必要があります。直接法のように一目で現在価値が分かるわけではないんです。

| 貸借対照表表示科目 | 金額 |

|---|---|

| 工具器具備品 | 500,000円 |

| 減価償却累計額 | -400,000円 |

| 帳簿価額 | 100,000円 |

また、貸借対照表上で両方の金額を表示するため、直接法に比べて少し複雑に見える可能性があります。初めて財務諸表を見る人にとっては、少し分かりにくく感じるかもしれません。

間接法は、より詳細な情報を提供できる反面、少し手間がかかるという特徴があるんですね。直接法と間接法、それぞれに長所短所があることがお分かりいただけたでしょうか。

どちらの方法を選ぶかは、会社の状況や、どのような情報を重視するかによって変わってきます。会計の世界は奥が深いですね。でも、こうして一つ一つ理解していけば、財務諸表の見方もどんどん上達していきますよ。

まとめ

さて、ここまで減価償却の直接法と間接法について詳しく見てきましたね。最後に、これらをまとめてみましょう。

減価償却というのは、会社が持っている建物や機械、パソコンなどの資産が、時間とともに価値が減っていくのを会計上で表現する方法です。これを行うことで、会社の資産の実際の価値を正確に把握できるようになります。

直接法と間接法、どちらも同じ目的を持っていますが、アプローチが少し違います。直接法は資産の価値を直接減らしていく方法で、間接法は別の勘定を使って減価償却を記録する方法です。

直接法のメリットは、資産の現在価値が一目で分かることです。まるで、時間の経過とともに資産が少しずつ小さくなっていくのを、そのまま数字で表現しているようなものですね。でも、最初の取得価格が分かりにくくなるというデメリットもあります。

一方、間接法のメリットは、資産の取得原価と減価償却の累計額の両方が分かることです。資産の横に貯金箱を置いて、そこにお金を少しずつ入れていくようなイメージです。ただし、現在価値を知るには少し計算が必要になります。

では、どちらの方法を選べばいいのでしょうか?実は、これには正解がありません。会社の状況や、どんな情報を重視するかによって、適切な方法は変わってくるんです。

例えば、日常の処理を簡単にした上で資産の現在価値をすぐに知りたい場合は直接法が便利かもしれません。一方で、多少工数がかかったとしても資産の使用年数や償却の進捗状況をしっかり管理したい場合は、間接法が適しているかもしれません。

大切なのは、自社の状況やニーズに合わせて適切な方法を選ぶことです。また、一度選んだ方法は継続して使用することが重要です。方法をコロコロ変えてしまうと、年度ごとの比較が難しくなってしまいますからね。

減価償却の世界は、一見難しく感じるかもしれません。でも、こうして一つ一つ理解していけば、財務諸表の見方もどんどん上達していきます。これらの知識は、会社の経営状態を正確に把握したり、投資判断を行ったりする際に、きっと役立つはずです。

最後に、覚えておいてほしいのは、会計はビジネスの言語だということです。直接法にせよ間接法にせよ、その目的は会社の状況を正確に表現することにあります。この言語をマスターすれば、ビジネスの世界がもっと面白く、そして理解しやすくなるはずですよ。

さあ、これであなたも減価償却のプロへの第一歩を踏み出しました。この知識を活かして、ビジネスの世界をさらに深く理解していってくださいね。

最後までお読みいただき、ありがとうございました。

この記事が皆さんのお役に立てていただければ幸いです。

ご意見やご感想がありましたら、ぜひコメント欄でお知らせください。

また、次回の記事もお楽しみに!

コメント